初级职称《初级会计实务》利润—所得税费用(61)

所得税费用

税会为什么会有差异呢?

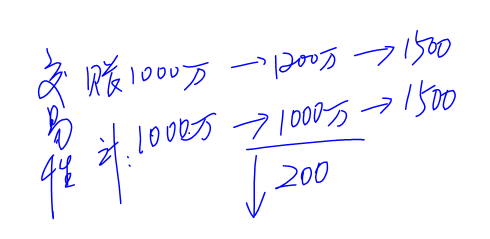

【举例】甲公司和乙公司全年会计利润均为1 000万元。当年乙公司“营业外支出”科目中有100万元税收罚款。

甲公司应交所得税=1 000×25%=250(万元)

乙公司应交所得税=1 000×25%=250(万元)

乙公司应交所得税=(1 000+100)×25%=275(万元)

所得税费用=当期所得税+递延所得税费用(-递延所得税收益)

【提示1】当期所得税就是当期应交所得税,即:应纳税所得额×所得税税率。

【提示2】递延所得税费用来源于暂时性差异。

【举例】欢乐科技有限公司2014年年初开始对管理部门电子设备提取折旧,该设备原价为40万元,假定无残值,会计上采用两年期直线法提取折旧。根据税法规定,该类固定资产最低折旧年限为4年。假定每年的税前会计利润为100万元,所得税率为25%。

【答案】

折旧差异 | 2014年 | 2015年 | 2016年 | 2017年 |

会计口径 | 20 | 20 | 0 | 0 |

税务口径 | 10 | 10 | 10 | 10 |

暂时性差异 | 10 | 10 | -10 | -10 |

一、应交所得税的计算

当期所得税即为当期应交所得税。

应交所得税是企业按照税法规定计算确定的针对当期发生的交易和事项,应交纳给税务部门的所得税金额,即当期应交所得税。

应纳税所得额是在企业税前会计利润(即利润总额)的基础上调整确定的,计算公式为:应纳税所得额=税前会计利润+纳税调整增加额-纳税调整减少额

企业当期应交所得税的计算公式为:应交所得税=应纳税所得额×所得税税率

项目 | 核算内容 |

纳 税 调 整 增 加 额 | 1.实际发生的超过税法规定标准的业务招待费支出; 2.企业已计入当期损失但税法规定不允许扣除项目的金额(如税收滞纳金、行政罚款、罚金)等; 3.超过税法规定标准的职工福利费(工资总额×14%)、工会经费(工资总额×2%)、职工教育经费(工资总额×2.5%)、公益性捐赠支出(利润总额×12%)、广告费和业务宣传费(销售或营业收入×15%)等。 【提示】考试会直接给出标准,或直接给出调整增加的金额。 |

纳税调整减少额 | 1.国债利息收入; 2.前五年内未弥补亏损。 【提示】考试主要考核上述两项。 |

二、所得税费用的账务处理

企业应根据会计准则的规定,对当期应交所得税加以调整计算后,据以确认应从当期利润总额中扣除的所得税费用,通过“所得税费用”科目核算。

所得税费用=当期所得税+递延所得税费用(-递延所得税收益)

递延所得税=(递延所得税负债期末余额-递延所得税负债期初余额)-(递延所得税资产期末余额-递延所得税资产期初余额)

【提示】

1.当期所得税就是当期应交所得税,即:应纳税所得额×所得税税率。

2.递延所得税费用来源于暂时性差异。

3.递延所得税收益=递延所得税资产增加发生额+递延所得税负债减少发生额;

4.递延所得税费用=递延所得税资产减少发生额+递延所得税负债增加发生额。

【举例】甲公司2017年度按企业会计准则计算的税前会计利润为19 800 000元,所得税税率为25%。甲公司全年实发工资、薪金为2 000 000元,职工福利费300 000元,工会经费50 000元,职工教育经费l00 000元;经查,甲公司当年营业外支出中有120 000元为税收滞纳罚金。假定甲公司全年无其他纳税调整因素。甲公司2017年度的应交所得税计算如下:

【答案】

纳税调整数=(300 000-280 000)+(50 000-40 000)+(100 000-50 000)+120 000=200000(元)

应纳税所得额=19 800 000+200 000=20 000 000(元)

当期应交所得税=20 000 000×25%=5 000 000(元)

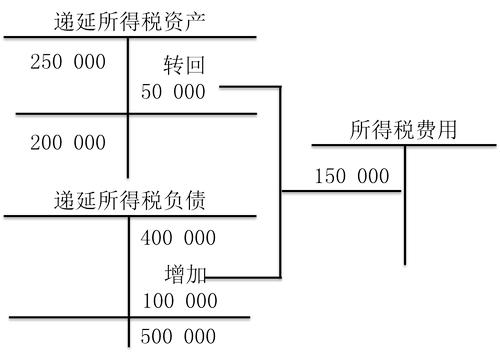

【举例】甲公司当期应交所得税为5 000 000元,递延所得税负债年初数为400 000元,年末数为500 000元,递延所得税资产年初数为250 000元,年末数为200 000元。甲公司所得税费用的计算如下:

【答案】

递延所得税费用

=(递延所得税负债年末数-递延所得税负债年初数)-(递延所得税资产年末数-递延所得税资产年初数)

=(500 000-400 000)-(200 000-250 000)

=150 000(元)

所得税费用=当期所得税+递延所得税

=5 000 000+150 000

=5 150 000(元)

甲公司会计分录如下:

借:所得税费用 5 150 000

贷:应交税费——应交所得税 5 000 000

递延所得税负债 100 000

递延所得税资产 50 000

【例题•单选题】某企业适用的所得税税率为25%。2015年度该企业实现利润总额500万元,应纳税所得额为480万元,影响所得税费用的递延所得税资产增加8万元。不考虑其他因素,该企业2015年度利润表“所得税费用”项目本期金额为( )万元。

A.128

B.112

C.125

D.120

【答案】B

【解析】该企业2015年度利润表“所得税费用”项目本期金额=480×25%-8=112(万元)。

【例题·单选题】某企业2012年度税前会计利润为2000万元,其中本年国债利息收入120万元,税收滞纳金20万元,企业所得税税率为25%,假定不考虑其他因素,该企业2012年度所得税费用为( )万元。

A.465

B.470

C.475

D.500

【答案】C

【解析】应纳税所得额=2 000-120+20=1 900(万元);所得税费用=1 900×25%=475(万元)。

【例题·单选题】某企业2017年度利润总额为315万元;经查,国债利息收入为15万元;行政罚款10万元。假定该企业无其他纳税调整项目,适用的所得税税率为25%。该企业2017年应交所得税为( )万元。

A.75

B.77.5

C.78.5

D.81.5

【答案】B

【解析】根据税法的规定,国债利息收入免税,罚款支出不得在税前扣除,所以企业的应纳税所得额=315-15+10=310(万元),当年应交所得税=310×25%=77.5(万元)。

【例题•多选题】 下列各项中,影响利润表“所得税费用”项目金额的有( )。

A.当期应交所得税

B.递延所得税收益

C.递延所得税费用

D.代扣代缴的个人所得税

【答案】ABC

【解析】所得税费用=递延所得税+当期应交所得税,递延所得税分为递延所得税资产和递延所得税负债,所以选项ABC都会影响所得税费用项目的金额;选项D是减少应付职工薪酬,对所得税费用没有影响。

祝各位考生能够顺利通过2017年初级会计考试!

课程推荐

- 初级会计职称特色班

- 初级会计职称精品班

- 初级会计职称实验班

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 特色班 | 班次特色 |

290元/一门 580元/两门 |

购买 |

- 初级会计职称机考模拟系统综合版

您现在的位置:

您现在的位置: